Als wijnliefhebber wil je misschien weten hoe de internationale wijnmarkt evolueert? Welke landen zijn de grootste producenten en wie importeert er het meeste wijn? Wat zijn de voornaamste trends en hoe kan je er op inspelen? Hoe lopen de zaken in de internationale wijnmarkt? We bestudeerden het rapport van Rafael Del Rey en Simone Loose dat gepubliceerd werd aan de universiteit van Firenze* , analyseerden de 2022 Prowein Business Reports** en lazen de State of The US Wine Industry 2024*** naast het persbericht van de FEVS****. Een overzicht van wat er gebeurt op de internationale wijnmarkt.

Minder en duurder

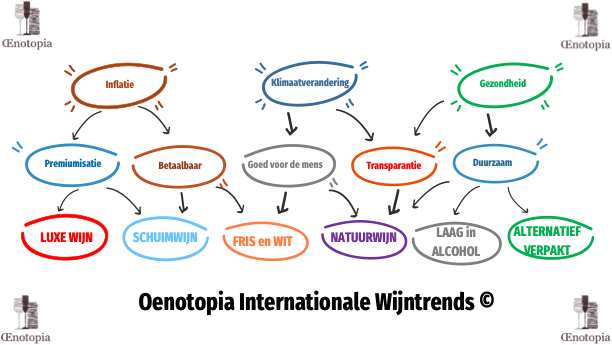

De internationale wijnmarkt is niet meer gegroeid sinds 2009. Althans niet in volume. Zowel de covid pandemie, de inflatie die er op volgde als de Russische invasie van Oekraïne hadden, verrassend genoeg, op de lange termijn geen effect op het aantal geconsumeerde hectoliters wijn dat reeds 13 jaar rond de 240 miljoen hl ligt. Het geproduceerde volume daarentegen fluctueert jaarlijks als gevolg van meteorologische omstandigheden en economische maatregelen. Belangrijk daarbij zijn de klimaatverandering alsook het stopzetten van EU subsidies om te destilleren sinds 2011. Gemiddeld wordt er jaarlijks 30 miljoen liter meer geproduceerd dan er gedronken wordt en dat verdwijnt grotendeels naar industriële producten zoals vermouth en azijn. Op jaarbasis zien we wel verschillen in volumes en prijzen. Kleine oogsten leiden tot schaarste, wat de prijzen doet stijgen, en omgekeerd. Op dit ogenblik neigen de volumes te dalen. De vrees voor een recessie en hoge voorraden bij handelaars zijn hier niet vreemd aan.

In waarde zien we een sterke stijging van de internationale wijnmarkt. Deze is ononderbroken sinds 2009 weliswaar met 2 grote uitzonderingen namelijk de financiële crisis van 2009 en het hoogtepunt van de Covid-pandemie in 2020. Enkel tijdens deze crisismomenten daalden de gemiddelde prijzen. Opmerkelijk was overigens ook het snelle herstel van de wijnmarkt na deze 2 crisismomenten. Waar de groei in waarde tussen 2000 en 2010 eerder gedreven was door een constant stijgend volume is ze daarna veel meer beïnvloed door stijgende prijzen. In pakweg 22 jaar is de internationale wijnmarkt dan ook gestegen van 14 naar 37 miljard euro. Het gemiddelde prijsniveau in de wereld-wijnmarkt was 2,32 euro per liter in 2011 en ligt vandaag op 3,59 euro per liter. Gemiddeld ligt de jaarlijkse groei in waarde op 4,1%. Vooral de premiumisatie van het wijnaanbod (dat is het op de markt brengen van een meer hoogwaardige kwaliteit om minder maar beter te drinken) is de laatste decade bepalend geweest voor de stijging van het wijnprijsniveau.

De internationale wijnmarkt in 4 getallen

Wereldwijde consumptie Wereldwijde productie

240 miljoen hectoliter 270 miljoen hectoliter

Wereldwijde omzet Wereldwijde gemiddelde prijs

37 miljard euro 3,59 euro per liter

Het jaar 2022 was een uitzonderlijk jaar wat het prijspeil van wijn betreft. Onzekerheid, toenmende de-globalisatie en inflatie als gevolg van de Russische invasie van Oekraïne deden het volume wijn dalen met -4,3% maar de prijzen stijgen met 14,4%. Resultaat daarvan was een stijging van de waarde van de wereldwijde wijnmarkt met 9,3%. Vooral prijzen van glas en energie deden de prijzen snel de hoogte inschieten. De algemene trend van stijgende prijzen bij een gelijk blijvend volume zien we echter niet in alle wijncategorieën. Schuimwijnen waren de laatste jaren de motor van de opwaartse prijsevolutie en een toenemend aantal verkochte liters. Stille wijnen in fles stegen enkel in waarde maar zeker niet in volume. Jaarlijks stijgt de waarde van wijn met bubbels met ongeveer 7,5% en de verkochte volumes verhogen met 5,6%. Gebottelde stille wijnen vertonen een groei van slechts 3,8% in waarde en 0% groei in volume. Bulkwijnen verliezen licht terrein met een daling van -0,2% in volume. Vooral Prosecco doet de categorie schuimwijnen groeien maar ook Champagne en Cava dragen bij aan de stijging. Dit gaat trouwens hand in hand met de sterk toenemende vraag naar frisse witte wijnen ten nadele van rood.

Export en import

Slechts enkele landen leiden de export van wijn in de wereld. Frankrijk alleen al is goed voor een derde van de uitvoer. Samen met Italië en Spanje spreken we meteen over 61,6% van de wijnwaarde en 54,5% van het verhandelde volume in 2022. De top 11 wijnuitvoerende landen in de wereld zijn goed voor 87% van het volume en 86,3% van het geld. Vele jaren lang bekleedden Frankrijk, Italië en Spanje de top 3 posities maar hun evolutie op de wijnmarkt is erg verschillend. De grote internationale handel in wijnen is eigenlijk een recent gegeven. Frankrijk en Italië zijn pas in de jaren 1970 begonnen met de export van wijn en Spanje trad toe als wijnexporteur na zijn lidmaatschap bij de EU in 1986. Vanaf de jaren 2000 groeit Spanje in volume jaarlijks beduidend sneller dan Frankrijk en Italië. De Franse wijnexport was bijna 20 jaar stabiel maar zag in 2023 de waarde met -5,9% en het volume met -10,4% dalen volgens het meest recente rapport van de FEVS. Recent zien we ook Italië’s wijnexportvolume niet meer stijgen. Daar waar Spanje het exportvolume vooruit blijft stuwen, moeten Franse en Italiaanse wijnen het veel meer hebben van een stijging in waarde door de premiumisatie van het wijnaanbod.

Export volume per land in miljoen liter voor 2022

Naast Spanje bleken slechts 2 andere wijnexportlanden te groeien in volume, Nieuw Zeeland en Australië. Vooral de frisse Sauvignon Blanc uit Nieuw Zeeland verkoopt goed en bovendien is de gemiddelde verkoopprijs hoog, zo’n 4,56 euro per liter, door de relatieve schaarste van het aanbod. Australië wist te groeien door nieuwe markten aan te boren na de restricties op de Chinese markt. Grote verliezers in verkocht volume zijn de USA en Argentinië. Zij verloren vooral klanten in het VK en Canada. In 2021 daalde ineens de Spaanse wijnexport als gevolg van 2 opeenvolgende lage oogsten te wijten aan extreme hitte. Onzekere markten gecombineerd met grote fluctuaties in oogstresultaten vereisen steeds meer een dynamische aanpak. Snel inspelen op wijntrends is een manier om minder afhankelijk te zijn van wisselende economische en klimatologische omstandigheden. Variatie in het aanbod met een bijhorende prijspositionering is ook noodzakelijk. Frankrijk wist met premium wijnen en Champagne zijn plek te handhaven in waarde. Italië deed hetzelfde met Prosecco, premium rode wijnen en frisse witte wijnen. Knapperige frisse fruitige witte wijnen bleken de drijvende kracht achter de Nieuw-Zeelandse wijnuitvoer te zijn.

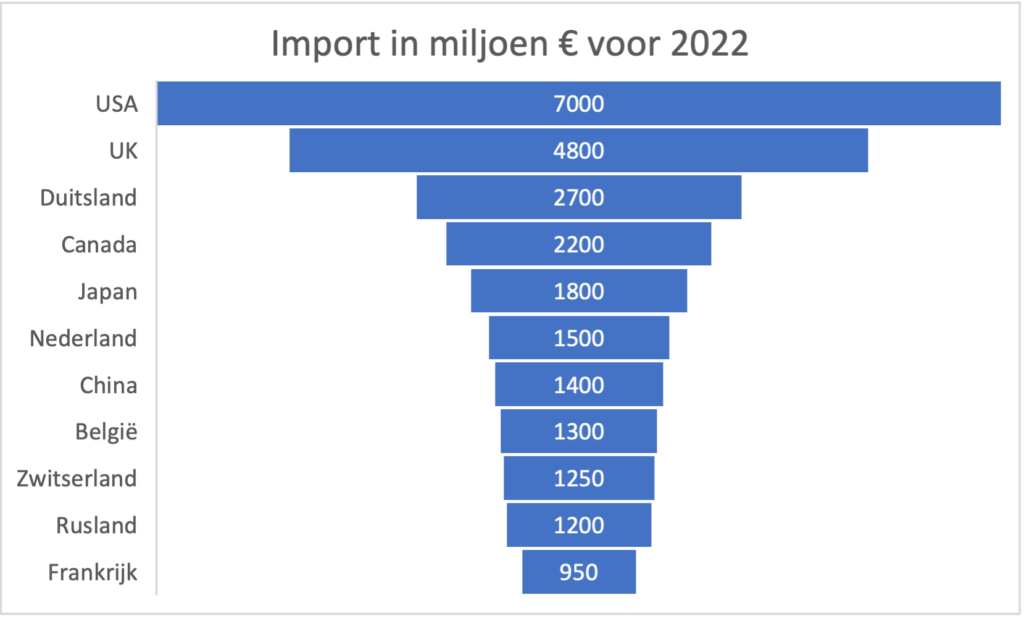

Het beeld aan de wijn-importzijde is veel meer gediversifieerd. Maar liefst 190 landen kopen wijn bij de top 3 exportlanden. Totdat de USA de koppositie innam in 2012 was het VK altijd de grootste wijnimporteur. Duitsland is al lang de stabiele derde importmarkt gevolgd door Canada. Verder in de top 10 wijn-importerende landen vinden we Japan, Nederland, China, België, Zwitserland en Rusland. Het wijnvolume dat naar China gaat daalt de laatste jaren en ook zo voor Rusland sinds de oorlog terwijl het in Duitsland, Nederland, België, Zwitserland en Frankrijk sterk stijgt. Opvallend was de enorm sterke groei van de laatstgenoemde 3 landen meteen na de coronacrisis. Algemeen gesproken stellen we hetzelfde vast als bij de exportcijfers: de hogere gemiddelde prijzen doen de waarde van de importmarkten stijgen tegenover een gemiddelde daling van het totale volume. Belangrijk om te noteren is de inflatie die we momenteel kennen. Die doet de consumptie van wijn op dit moment dalen. Wijnprijzen in restaurants zijn zeer duur geworden. Hoge prijzen verlagen het beschikbare budget van huishoudens om wijn te kopen. Inflatie maar ook onrustige handelstijden zijn zeker een risicofactor voor de wijnbusiness.

Import waarde per land in miljoen € voor 2022

Premium versus betaalbaar

Luxegoederen en premiumwijnen vertonen daarentegen weinig gevoeligheid aan moeilijke economische omstandigheden. Dat leidt er toe dat meer en meer wijnproducenten en handelaars de focus leggen op dit wijnsegment. Met haar hogere marges helpt deze categorie aan de gewenst winstcijfers. Of aan de dekking van de sterk gestegen kosten en lonen. Een globaliserende wijnmarkt compenseerde voor pakweg 20 jaar steeds een dalende wijnconsumptie in de grote wijn-exportlanden. Covid en handelsbeperkingen doen recent echter het wijnvolume naar China drastisch dalen. In 2022 gebeurde vrijwel meteen hetzelfde met de wijnen voor Rusland na de inval in Oekraine (al gaan er ook nu nog grote volumes via Letland en Lithouwen naar de Russische wijndrinkers). Dalende exportvolumes en minder lokale consumptie leidt tot spanningen in een wijngebied als pakweg Bordeaux. Vandaag krijgen wijnboeren er overheidssteun om massaal wijnstokken te rooien. Witte frisse wijnen zitten in de lift. Dus dalen de volumes in rode wijn en dat konden bijvoorbeeld de Australische wijnproducenten vaststellen. Experten stellen dat de steeds warmere zomers als gevolg van klimaatverandering de vraag naar frisse witte wijnen en schuimwijnen nog zal versterken. Tegelijkertijd zal het in bepaalde regio’s net door de opwarming steeds moeilijker worden om frisse, lichte wijnen te maken. We zien met andere woorden verschuivingen in exportvolumes en wijzigen in de wijncategorieën. Het tempo waarin dit gebeurt is ongezien.

Het segment van de premium- , en super luxe, wijnen vertegenwoordigt 10 à 15% van het wereldaantal liters wijn. In dit segment zijn toegang tot de dure flessen, onderhoud van klantrelaties en een goed distributiekanaal zeer belangrijk. Medailles, scores, ‘storytelling’ en reputatie is waar het allemaal om draait. Kostenbeheersing, prijsstelling en efficiëntie zijn dan weer de domeinen waar het segment van de vlot drinkbare wijnen excellent in moet zijn. Grote bedrijven met een sterke distributie van welbekende wijnmerken zijn hier ronduit het beste in. Dit verklaart mede waarom IGP’s het goed doen ten opzichte van DOP’s. De wijnen van geografische herkomst (IGP) laten namelijk een positionering op basis van druiven toe en een gecontroleerde herkomstbenaming (DOP) is veel strikter gereguleerd. Die laatste zijn duurder en hebben het veel moeilijker om op de vlot drinkbare goedkopere wijnen te mikken. Ze kunnen soms niet anders dan het luxe wijnsegment aanboren en velen zitten vervolgens letterlijk vast in het midden van beide segmenten. De grote plas minder bekende Bordeauxwijnen zijn daar een voorbeeld van. Kleinere wijnbedrijven en familiale ondernemingen kiezen eerder voor een duale aanpak. Ze verwerven bekendheid met een reeks premiumwijnen maar bieden tezelfdertijd ook mooie betaalbare frisse wijnen aan. Maar ook dat vereist flexibiliteit, investeringen en een goede opvolging van de wijnmarkt.

Alcohol en verpakking

Een andere duidelijk vast te stellen trend is die van de wijnen met laag alcoholgehalte of zonder alcohol, al worden die laatste wettelijk niet als wijn gedefinieerd. In deze wijncategorie vinden we opvallend veel jonge consumenten. Jonge en nieuwe wijndrinkers staan ook open voor andere verpakkingen dan glas. Als we weten dat zowat elke 2de fles wijn niet gedronken wordt in het land waar ze gebotteld is dan denken we ook aan landen waar wijn in het geheel niet een traditionele drank is. Nieuwe wijnlanden hebben dan ook geen referentie naar gevestigde manieren van wijn verpakken en wijn drinken. Het type wijn dat men er drinkt en de wijze waarop die verpakt is, verschilt dus soms enorm van wat we in Europa gewend zijn. Nieuwe wijndrinkers verkiezen veelal jonge, gemakkelijk te drinken wijnen. Wijnen die frisser zijn, iets zoeter of althans rijper en sommige liefst met bubbels. En die wijnen zijn vaak wit. Daartegenover staat een licht groeiende markt van traditionele, zeer kwalitatieve en lang te rijpen rode wijnen die vaak gekocht worden door oudere, ervaren wijnliefhebbers met hogere inkomens. Alles wijst er op dat er een toenemende polarisatie komt van deze 2 wijstijlen al is het veel te vroeg om nu al van een duidelijke tweedeling van de wijnmarkt te spreken.

Duurzaamheid is uiteraard ook in de wijnindustrie een ‘hot topic’. Reeds in de ProWein Business Reports van 2019 en 2020 gaf 80% van de respondenten aan hier rekening mee te houden. Op kop van de initiatieven lezen we het terugbrengen van de koolstofvoetafdruk. Het leeuwendeel van die ‘carbon footprint’ staat op het conto van het transport en de productie van glas. Alternatieve verpakkingen zijn dus de grote nieuwe trend. ProWein onderzocht ook in hoeverre wijnconsumenten hiervoor open staan. De helft van de ondervraagde wijnhandelaars ziet veel toekomst in bag-in-box verpakkingen gezien die al langer bestaan. PET flessen, blikjes, papier flessen en vaatjes scoren nog laag en zijn in sommige landen niet eens vindbaar. Gezien vliegtuigcateraars en festivalorganisatoren wel al PET flessen en blikjes gebruiken, zullen deze verpakkingen in de toekomst zeker een kans maken volgens professionals.

Lees hier het artikel ‘Moeten we wijn anders verpakken?’

Met tal van voorbeelden van alternatieve wijnverpakkingen

Innovatieve landen op vlak van wijnverpakkingen zijn de Scandinavische landen, het Verenigd Koninkrijk en Canada. Ze hebben veel aandacht voor duurzame initiatieven, de overheid maakt werk van de reductie van verpakkingsafval en de bestaande distributiesystemen hebben een grote invloed op de wijze van verpakken. Snelle volgers zijn landen als de USA en de Zuid-Europese landen. Hier worden niet alleen Frankrijk, Spanje, Portugal en Italië bijgerekend maar ook België. Bag-in-box is er ingeburgerd en steeds meer consumenten raken gewend aan PET en blik. Laatkomers zijn centraal Europese landen als Duitsland, Oostenrijk en Zwitserland maar ook Nederland. Bag-in-box vindt in deze landen zijn ingang en enkel in Nederland is blik ook aan een voorzichtige opmars bezig. Maar de meerderheid houdt erg vast aan de traditionele glazen fles. Verder leren we uit de ProWein studie dat communicatie over nieuwe verpakkingswijzen voor wijn een essentieel onderdeel is van het toekomstig succes. De immer stijgende prijzen voor glas bemoedigen zelfs de groei van andere verpakkingen. Winst als extra drijfveer voor duurzaam verpakken met andere woorden.

De wijnconsument

Bijdragen aan mens en klimaat gaat verder dan verpakkingen. Consumenten willen dat wijnbedrijven verantwoordelijkheid dragen. Verantwoordelijkheid over wat er in hun wijn zit en hoe ze hun wijn maken. Minder interventie bij het wijn maken leidt tot een groei van de categorie natuurlijke wijnen. En respect voor de natuur doet het aandeel biowijnen exploderen. Verstandig gebruik van water, beheer van afvalstromen en milieuvriendelijke transportoplossingen scheren hoge toppen. Het werk in de wijngaard mag hierbij niet vergeten worden. Minder sproeien met meer aandacht voor de kwaliteit van de grond is vandaag waar verantwoorde wijnbouw over gaat. Ook de sociale responsabilisering speelt mee. Wederom is communicatie belangrijk. Vertellen hoe men het doet betekent klantenwerving. Marketing is het zeker ook. Al dient elk wijnbedrijf in toenemende mate hierover transparant te zijn. Door de mand vallen met een groen imago dat ver van groen is, betekent meteen verlies van klanten.

Intussen noteert de Silicon Valley Bank in zijn State of US Wine Industry 2024 Report*** dalende volumes in premium wijnen. In waarde stijgt deze categorie wel als gevolg van de succesvol doorgevoerde prijsverhogingen. Het rapport voorspelt een duidelijke recessie gebaseerd op de recent scherp dalende wijnaankopen en de enorme terugval in bezoeken aan wijnhuizen. Het premium segment kan standhouden door extra prijsverhogingen maar de lager gepositioneerde wijnen zullen volgens de onderzoekers in sneltempo te maken krijgen met overproductie. De voorraden bij de handelspartners zijn immers hoog waardoor de afzet bemoeilijkt wordt. Een zelfde beeld ziet men in Frankrijk, het VK, Australië, Duitsland en Italië. Grote wijnbedrijven zullen meer marketinginspanningen doen om hun merkwijnen te vermarkten. Luxe wijnen worden nog duurder en voor minder mensen toegankelijk. Naast geld speelt gezondheid een voorname rol in de terugval van wijn. Uit onderzoek blijkt dat nieuwe jonge consumenten vaker wijn links laten liggen omwille van de nadelige effecten van alcohol. Algemeen zien we al langer een daling van het wijnaanbod in restaurants. De stockagekosten lopen te hoog op en de klant besteedt minder aan wijn of kiest voor meer verkeersveilige oplossingen.

De internationale wijnmarkt is een markt met diverse trends en vele economische krachten. Niet alleen de huidige onzekerheid in de handel maar ook het gedrag van de zich snel aanpassende klant hebben allemaal hun effect op de wijnindustrie. Als wijnproducent of wijnhandelaar moet je niet alleen keuzes maken en een vlijmscherpe positie in de markt kiezen maar moet je bovenal snel inspelen op trends en wensen van klanten. Dat betekent data en kennis vergaren. Informatie delen over een wijnmerk, over duurzame initiatieven of over de premium kwaliteit van het aanbod kan perfect samen gaan met het vragen naar data. Gegevens verzamelen zorgt voor de kennis die het gedrag van de klant verklaart. Vragen naar informatie in ruil voor waardevolle informatie behoort vandaag tot het minimum. Op het lijstje van elke wijnprofessional zouden vandaag de mogelijkheden van AI in wijn moeten staan. Wijnbedrijven die willen bloeien in de toekomst die begrijpen hun klanten veel beter, creëren een aanbod dat aansluit bij hun wensen en inspeelt op trends, richten zich weloverwogen op een segment met de juiste prijzen, weten hun communicatie aan te passen aan de doelgroep en zijn efficiënter in elk onderdeel van hun wijnbusiness.

En dus …

Drinken we minder en beter? Frisser en met meer bubbels? Willen we meer weten over de herkomst en de wijze van productie? Beoordelen we wijnen op hun verantwwoordelijkheid naar mens en planeet? Verpakken we wijn binnenkort anders dan in flessen? Gaan de prijzen stijgen en het aanbod dalen? Komen er betaalbare ontdekkingen uit nieuwe wijngebieden? Zullen we anders van wijn genieten? Gaat AI de kennis over het wijnaanbod nog vergroten? Deze en nog vele extra vragen kan je als wijnprofessional beantwoorden door te kijken naar de evolutie van de internationale wijnmarkt. Maar meer nog door te luisteren naar klanten. En bovenal door gegevens te verzamelen over gedrag van consumenten en deze om te zetten naar concrete bedrijfsplannen. En als wijngenieter kan je leren over hoe de markt evolueert. Toetsen of je eigen ‘wijngedrag’ in lijn is met de laatste trend of net niet. Meespreken over de nieuwste wijntrends en ontdekken hoe de internationale wijnmarkt hier en elders evolueert. Om dan te proeven en stil te staan bij dat type wijn met zijn prijs, zijn herkomst, zijn productiewijze en verpakking. En dus … is een overzicht van de stand van zaken op de internationale wijnmarkt voor elke wijnfanaat best interessant.

Ben je een wijnliefhebber en wil je graag een themaproeverij aan de hand van de nieuwste wijntrends? Klik dan hier en spreek af met Marc.

Ben je een wijnprofessional en wil je een workshop op basis van de succesvolle Foodproof aanpak om jouw groeikansen in de wijnmarkt te bepalen? Contacteer Marc voor een Foodproof aanpak op maat van jouw wijnbedrijf.

____________________

Bronnen:

*Rafael Del Rey, Simone Loose (2023). State of the International Wine Market in 2022. New market trends for wines require new strategies. Wine Economics and Policy 12(1):3-18. Doi: 10.36253/wep-14758.

**Special Report supplement for ProWein Business. Report 2022. Market opportunities for alternative wine packaging.

***State of the US Wine Industry 2024. Silicon Valley Bank. Rob McMillan, Silicon Valley Bank Wine Division.

**** Fédération des Exportateurs de Vins & Spiritueux de France, persbericht 13/02/2024.